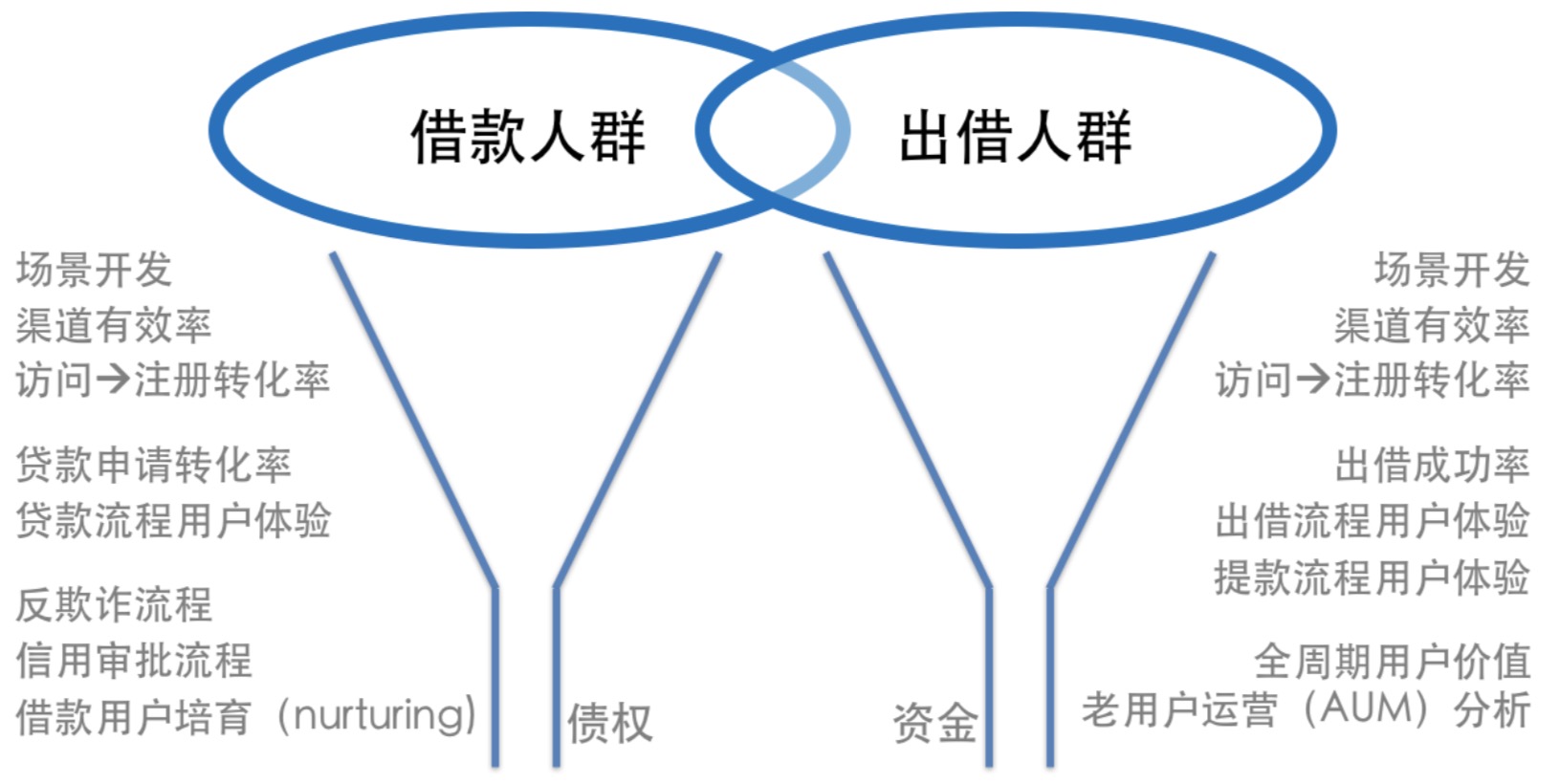

金融科技企业面临的欺诈⻛险介绍 , 互联网金融 主要是通过互联网平台,连接 出借方 和 借款方

1. 金融与科技的结晶

- 金融的本质 : 资源的最合理化应用

- 互联网技术 : 交易的边界成本趋向“零”

- 金融科技 : 用大数据、云计算等技术实现的资金融通、支付、投资和信息中介服务

我们国家没有覆盖度很全的所有人的征信,虽然有央行,但是还远远不够…

授权抓取的用户的数据,(百融、同盾、芝麻信用 等,工作中可能都会对接到这些平台),这些平台会通过很多渠道收集用户,然后给用户打一些风险标签和欺诈的评分.

2. 中国信用贷款行业

网贷之家 收集P2P网贷平台的运营数据,并为行业排行, 以下为 2018年3月数据做的行业排行 :

网贷之家 : http://www.wdzj.com/pingji.html

现在消亡的 P2P 公司逐渐消亡的也很多,之前 3000 多家,行业大洗牌之后,现在 2000 多家…

在整个行业的体量上,陆金所 一定是体量非常大的,整个网贷的市场大概有万亿级别.

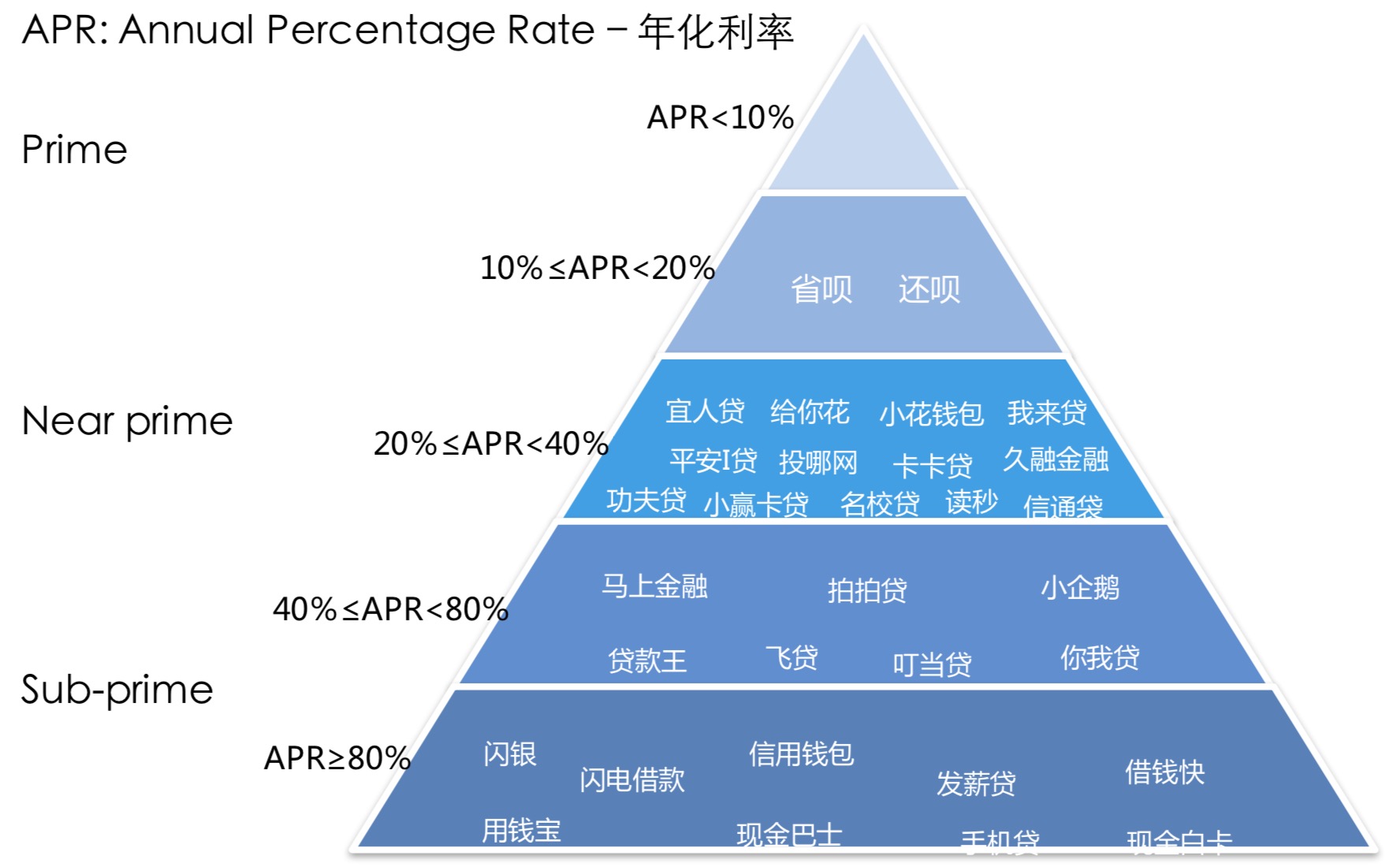

3. 中国信用贷款行业分层

APR (Annual Percentage Rate) 年利率, 对银行信用卡来说,一般 APR 在 16% ~ 18%, 那么日利率为 0.04%~0.05% 之间

举个栗子🌰 :

银行是按日收利息的。简单介绍一下利息是如何计算的 :

假设用信用卡提现1000刀,20天后还清,这张卡的Cash Advance APR是25.49%.

一年有365天(部分银行按360天算(不要问我闰年怎么算Orz))日利率应该是25.49%/365=0.07%.

20天后产生的利息为1000 * 20 * 0.07% = 14刀

APR 可以划分人群,APR 不同级别,贷前贷后的审核,催收的制度 也是不同的

APR越低,人群是越好的. 在 APR 低的人群,是基本不需要催收的,在 APR 高的人群,是要催收的.

高 APR 人群:

对于 APR 在 40% ~ 80% 的,比如 拍拍贷,这种小额的现金贷,5000 以下,7天~1个月,贷款的时间也短,多还的利息用户是不感知的,但是如果变成年化,APR 就会非常高

在 APR > 80%, 是 现金巴士,用钱宝,这些存在也是有人们的需求存在的

APR 低的用户,就是信用好,APR高的话,就是信用没有那么好,或者还款能力没有那么好

做金融最大的本质就是在控制风险,在风险可控的情况下获得最大的利润.

4. 个人对个人的信用贷款

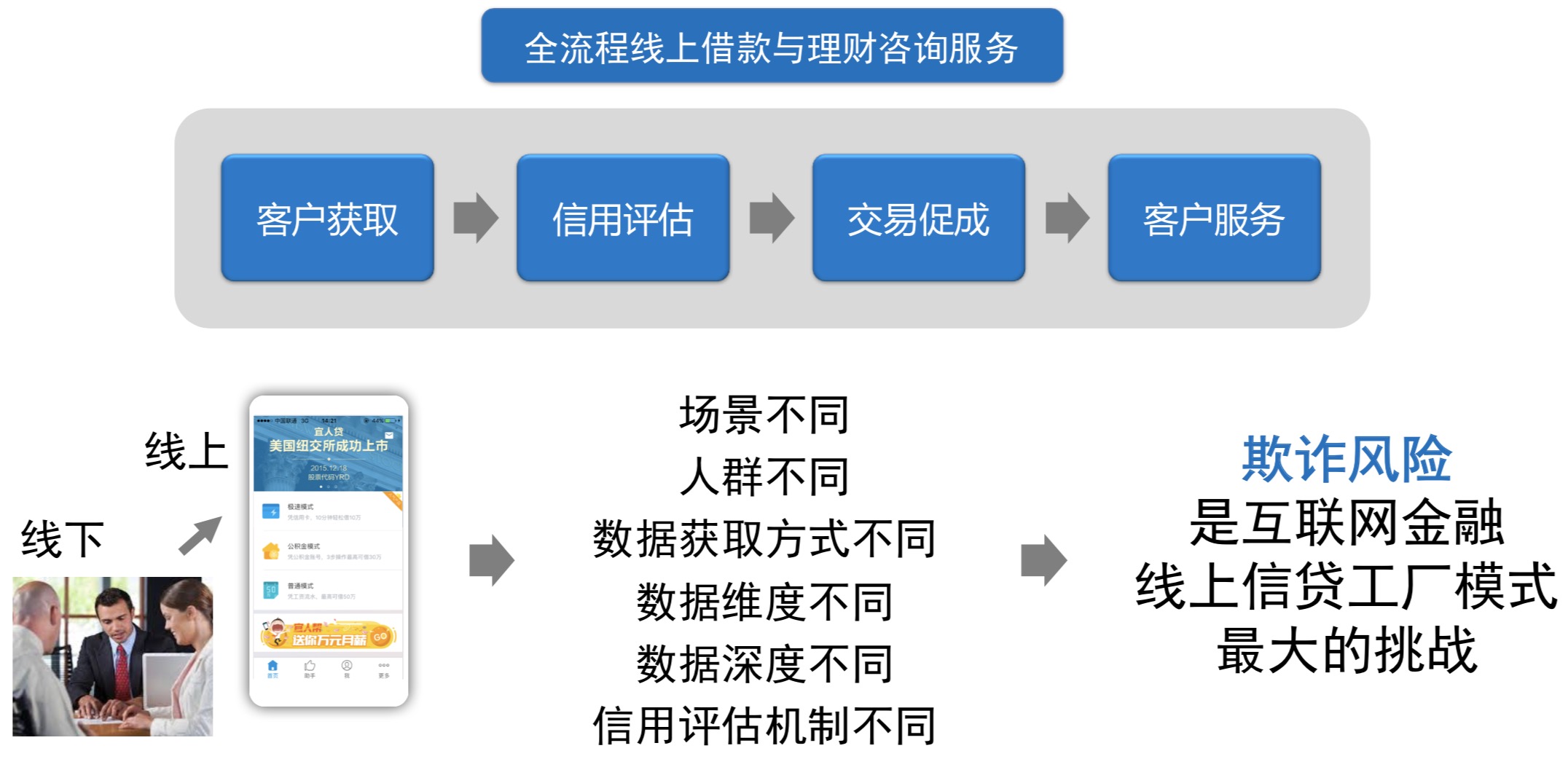

5. 急速信任-自动化信用评估

国内外 P2P 网贷的比较 :

国家金融环境存在较大区别,在信用体系建设等方面也都存在很大的差异,国外拥有较为完善的信用评估体制,中国在这方面却非常缺失,所以国内的借贷平台在用户信用评估方面都做出自己的努力,构建了不同形式的评价方法.

国外有完善的信用评估体质,有 FICO官方的评分. 国外80%都是信用风险,20%是欺诈风险.

中国更多的是欺诈风险.

FICO 成立于1956年,为纽交所上市公司,市值52亿美金,提供跨多个行业的分析软件和工具.

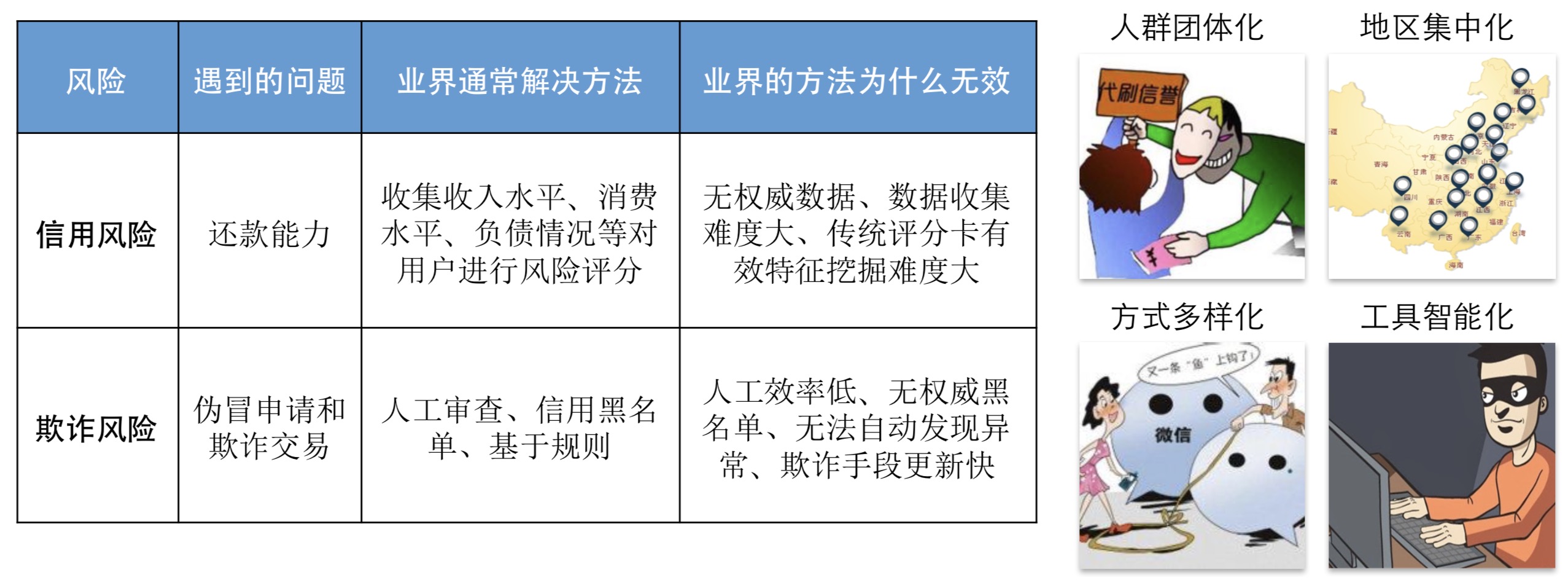

国内黑产业链 :

国内不还钱的话惩罚的措施跟不上,国内有些中介我不还钱的话,你找不到我的话,这个钱就是我空手套白狼的利润,这样催生了越来越多贷款的欺诈的情况,他们有一个黑产业链,从账号的获取到恶意的注册,再到互联网金融公司的平台申请贷款,有的中介会有一些现象.

举个栗子🌰:

他们会到燕郊找一批老人妇女,然后说我给你3000元钱,你跟着我走一趟。还有一些客户对自己的资质没有信心,然后找中介包装一些材料。有好中介,有坏中介,如果坏中介带你贷了5W元钱,然后给你2.5W告诉你爱还不还,然后还可以带你的信息再去其他家平台再贷款,这样用户在不知情的情况下会背负很多债务信息.

中介做的事,就是不停的去试各个P2P平台产品,发现其中漏洞,这些中介比产品经理还要了解这个产品,然后他帮助他的客户去做包装,这样比如一下子可能进来 100 个欺诈用户,每个用户5W,这样一下子就是500W,对企业来说损失很大,然后在这种高额收入的诱惑下,这些中介会升级不断自己的伪造技术.

6. 金融科技企业面临的欺诈风险

对于线上反欺诈来说,你看不见用户,只面对数据,要发现数据之间的异常、用户与用户之间有没有异常相似度联系等.

Checking if Disqus is accessible...